期貨交易策略

一、期貨價差交易

- 有關價差交易

期貨商品之價差交易,其實原理很簡單,即是市場期貨之投資人,可於眾多相關性極高的期貨商品之間,當任兩種期貨商品、或是三種期貨商品的價格走勢偏離常軌時,市場投資人即可於偏離常軌的眾期貨商品之間,去作一買、一賣的交易動作,進而可賺取其中價格差異的利潤。

例如:一般而言,黃豆與黃豆油期貨商品的價格走勢應該一致,所以當盤中黃豆與黃豆油的價格走勢突然發生一漲、一跌的差異狀況時、市場投資人即可去買進下跌的商品,且同時去作賣上揚的期貨商品,進而賺取其中的差價利潤。

- 價差交易策略原理

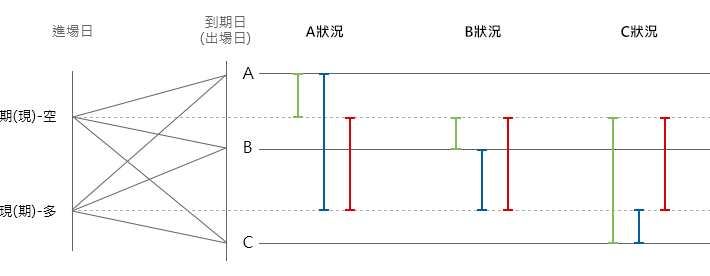

期貨間價差交易種類繁多,其中在同一交易所買賣相同數量、相同標的、但不同交易月份之期貨合約,進而賺取價差偏離時之利潤,稱之同市場內價差交易。其較市場間盛行已久之市場間價差交易,如台指/摩台指間價差交易容易許多。

進行同市場間價差交易非常容易,僅需注意的是盤中即時的價差變化(次月 - 近月),以歷史經驗歸納發現,台指次、近月的價差於最後交易日、或結算日時多呈正價差排列,因此只要於盤中發現次、近月期貨的價差出現逆價差時,即可進場從事一買一賣的價差交易,而於價差拉回正價差時反向操作即可。

一般投機交易總是讓人心驚膽顫,且難以獲利,讓一般風險趨避者難以適從,本公司特別針對想要穩定獲利之風險趨避者,提出致勝法寶─同市場內價差交易。

- 價差交易策略注意事項

由於次月台指交易不太活絡,所以進場從事價差交易時,切記先建立次月台指部位之後,再進場放空近月台指。

風險為何? 如何掌控風險? 一般價差操作的困擾? 價差的風險

相對口數設定的風險

實際交易面的風險

非經濟因素的風險即時系統的建立

價差的掌控

趨勢的判別

嚴格設立停損點人工操作,難以掌控即時行情

價差無法精確掌控,難以掌控進、出場時點

難以掌控即時價差行情,獲利機率低

人工操作,無法並行多重部位之期貨合約

人工操作,較易受人為判斷因素影響

無法精確掌握兩市場進場時之部位分配 - 台指期貨之價差交易簡介

利用台指期貨TAIMEX與摩台指期貨SIMEX之相關性極高的特性,當兩者價格走勢偏離常軌時,市場投資人即可進場去作一買(賣)、一賣(買)TAIMEX與SIMEX之交易動作。

例如:當TAIMEX為正價差時,而SIMEX為逆價差,市場投資人即可從事賣出(short)TAIMEX、同時買進(long) SIMEX之價差交易動作。

(註)正價差:期貨價格大於現貨價格;逆價差:期貨價格小於現貨價格。

- 價差交易實例

- a. 範例一

自88年 4月15日起至89年11月30日止,於過去20個月以來,於到期日時的價差約為34點正價差,而於次日結算日時,價差也為45點正價差,例如89年9月時,正價差更達到123點,所以當月盤中近月台指、與次月台指出現逆價差時,是很好的進場交易時機─買進次月期指、同時放空近月期指。

- 進場時機: 近月台指、與次月台指出現逆價差時(30點之上)。

─ 進場買進次月期指、同時放空近月期指 - 出場時機: 近月台指、與次月台指出現正價差時(30點之上),或於近月台指最後交易日,與結算日時獲利平倉出場。

─ 進場賣出次月期指、同時買進近月期指

- 進場時機: 近月台指、與次月台指出現逆價差時(30點之上)。

- b. 範例二

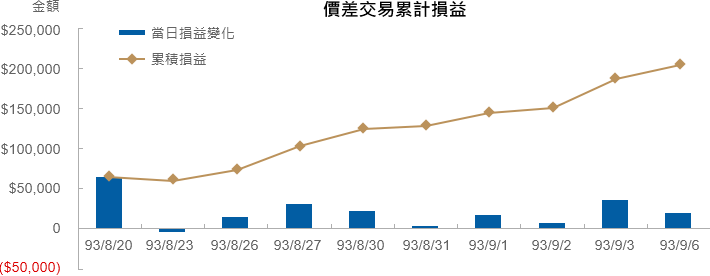

交易期間自2004年8月19日 至 2004年 9月6日止。

- 進場時機

2004/8/19收盤時,台指期價差為-1.34%,摩台期價差為+0.28%,摩台期價差值高過台指期+1.62%,故可賣出摩台期,買進台指期。

- 出場時機

2004/9/6收盤時,台指期價差為+0.07%,摩台期價差為-0.06%,摩台期價差值低於台指期,採此時平倉。

- 比例配值

台指期8/19收盤報5528點,契約值為5528×NT$200=NT$1,105,600。

摩台期8/19收盤報239點,契約值為239×US$100=US$23900,約等於NT$814,034。

摩台期契約值/台指期契約值=0.7363,故8口摩台期約等於6口台指期之契約價值。

- 交易策略

進場:8/19買進6口台指期@5528,賣出8口摩台期239.0。

出場:9/6賣出6口台指期@5780,買進8口摩台期@242.3。

- 進場成本:

台指期手續費NT$250×6=NT$1500,交易稅為6×5528×NT$200×萬分之2.5=NT$1656;

摩台期手續費US$10×8=US$80,約NT$2725。

- 出場成本:

台指期手續費NT$250×6=NT$1500,交易稅為6×5780×NT$200×萬分之2.5=NT$1734;

摩台期手續費US$10×8=US$80,約NT$2725。

動用資金:原始保證金之1.5倍。

本文所載資料包括建議預測及績效報告,均為本公司研究團隊長時間的分析整理,

僅供參考不作獲利保證,亦不負任何法律責任,投資人在決定買賣前,應先考量個人所能承受之風險,並先諮詢專業人士。

- 進場時機

- a. 範例一

- 有關價差交易

二、期貨套利

- 關於套利

乃於現貨、期貨市場幾近同時一買一賣的動作(股價指數期貨) ,持有淨部位為零,故不論行情的暴漲或暴跌,皆與之無關。是股價指數期貨中,具有低風險、獲利穩定特質的操作策略。

- 基本原理

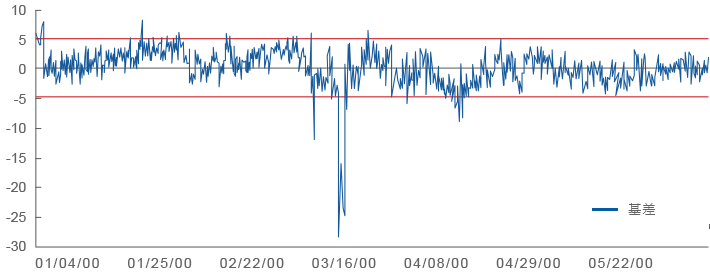

- STW價差變動圖

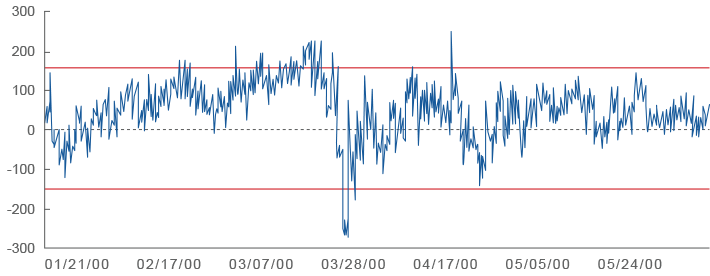

- WTX價差變動圖

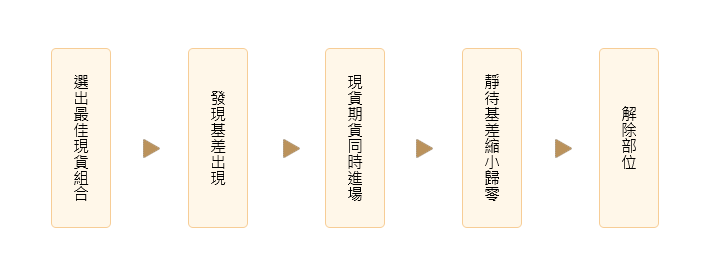

- 套利流程圖

- 風險預告

- a. 現貨面臨漲停板的限制

- b. 匯率風險

- c. 執行風險

- d. 市場風險

- e. 組合與指數產生偏離

- f. 保證金追繳

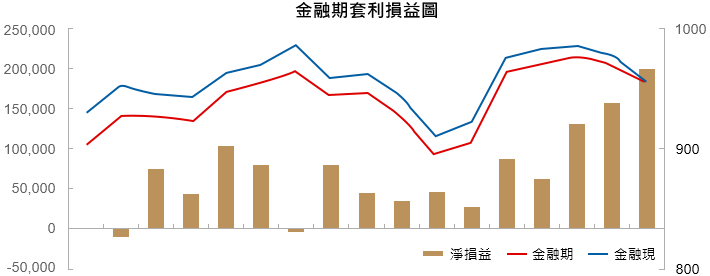

- 交易實例:期貨與現貨套利-以金融期為例

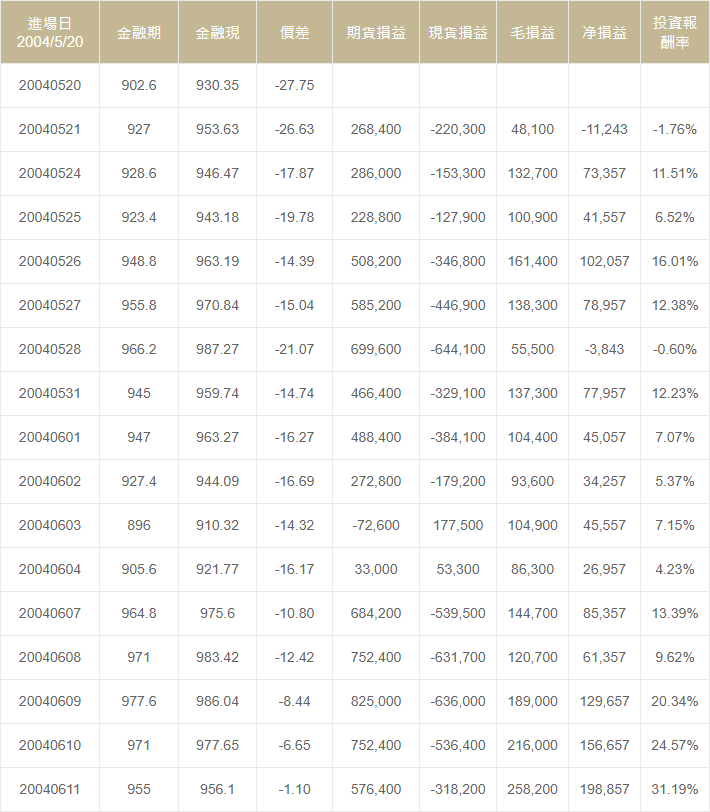

- a. 交易期間:2004年5月20日至2004年6月11日

- b. 交易原則:編製近似金融指數之現貨股票投資組合,發現大幅價差出現時,則同時進場操作期貨、現貨:買進低估標的,同時放空高估之標的。鎖住異常大幅價差,俟價差縮小近乎零或到期時,反向了結買、賣部位獲利出場,套取價差利潤。

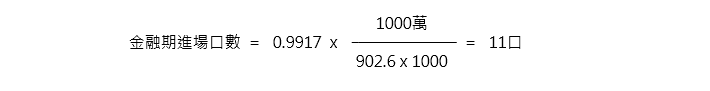

- c. 進場時機:2004/5/20金融期逆價差27.75,則期貨與現貨投資組合同時進場,買進金融期貨,融券放空金融現貨股票組合。

- d. 出場時機:2004/6/11金融期逆價差縮小至1.1,此時期貨、現貨同時獲利了結出場。

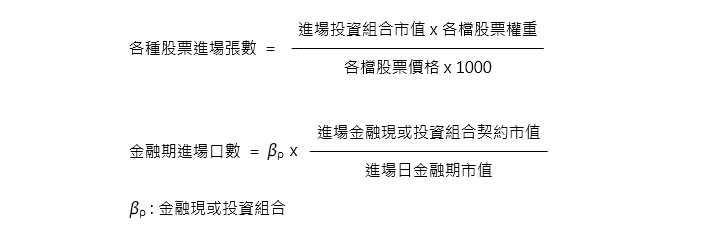

- e. 比例配置:

茲以現貨投資組合為1000萬,建立各檔股票進場張數,如表所示,

- f. 交易策略

進場:2004/5/20 買進11口金融期 @902.6,融券放空10檔金融股

出場:2004/6/11 賣出11口金融期 @955,回補10檔金融股

- g. 進場成本

融券保證金:9,987,300 * 0.9=8,988,570

手續費、證交稅、借券費=9,987,300 * 0.1425% * 2 + 0.3% + 0.08%)=66,416

期貨交易稅、手續費=902.6 * 1000 * 0.25% * 2+ 600 * 11 =11,113

融券回補收益=(9,987,300 + 8,988,570) * 1.5% * 23 / 360=18,185

- 關於套利

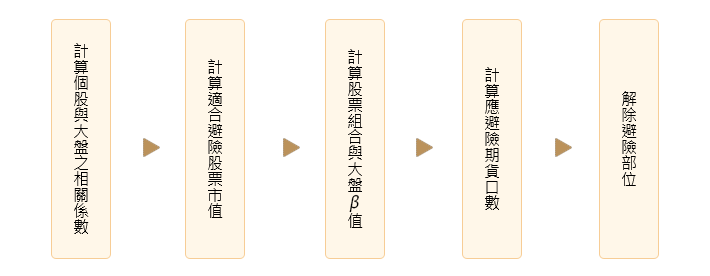

三、期貨避險

- 關於避險

期貨最原始的功能,但在股價指數期貨方面,受限於個股的差異,常給人深不可測的感覺,僅得表面而無法窺其堂奧。其實避險動作雖繁複且具高難度,但絕對有跡可循,且讓我們帶您進入避險的世界。

- 風險分類

總風險 系統風險(市場風險) 非系統風險(特定風險) 利率

匯率

財政政策

貨幣政策

政治情況

國際政經科技產業

產業競爭

勞工關係

物料成本市場風險 多頭避險 空頭避險 鎖定預期買進股票組合的價格

行情好轉時解決資金不足的困擾利用避險策略來降低投資組合的暴露程度

消除系統風險

鎖定投資組合在未來的淨值 - 避險流程圖

- 關於避險

四、期貨價差當沖

- 期貨跨月價差

- a. 委託機制說明

適用商品 所有期貨契約 定義 同時買進(或賣出)較近月份契約及賣出(或買進)相同數量的較遠月契約。 =>2月份契約須同時成交 委託價格 (較遠月份價格-較近月份價格)之價差可為正數,也可為負數。 =>委託價格(遠月-近月) 買賣方向 以較遠月份契約為主體,

買進價差(buy spread)表買遠賣近;

賣出價差(sell spread)表賣遠買近=>買賣方以遠月份為主 委託單種類 市價單:僅限FOK及 IOC

限價單:ROD、 FOK、 IOC=>市價不提供ROD 限價委託可接受之價格範圍 漲停價格:(較遠月漲停價-較近月跌停價)

跌停價格:(較遠月跌停價-較近月漲停價)撮合方式 盤前:不接受跨月價差委託

盤中:逐筆撮合至收盤

收盤:期貨收盤5分鐘,集合競價改為逐筆撮合委託保證金 新倉:僅收取單口保證金

平倉:不收保證金每日結算價 收盤前1分鐘內成交量加權平均 - b. 價差部位保證金

期貨契約部位組合 適用契約 適用契約 跨月價差組合 - 全部期貨契約

收取一口期貨保證金 跨商品組合 - 臺股期貨 (TX)

- 電子期貨 (TE)

- 金融期貨 (TF)

- 小型臺指期貨 (MTX)

收取單邊部位保證金較高者

- a. 委託機制說明

- 期貨當日沖銷交易

保證金收取方式 期貨原始保證金之50%(取千元整數進位) 適用契約 - 臺股期貨 (TX)

- 電子期貨 (TE)

- 金融期貨 (TF)

- 小型臺指期貨 (MTX)

適用契約月份 最近二個到期交割月份契約為限 強制平倉時點 ★收盤前15分鐘(13:30)起或更早,強制平倉 資格條件 - 開立期貨受託契約滿三個月。

- 最近一年內期貨契約交易成交十筆以上(不含選擇權),其開立期貨受託契約未滿一年者亦同。

- 除期貨交易應有保證金外,最近一年之所得及各種財產證明計達所從事當日沖銷交易所需保證金額度之百分之三十,惟所從事當日沖銷交易所需保證金額度未逾新台幣五十萬元者不適用之。

盤中風控 採整戶權益(足額保證金)對客戶執行盤中風險控管,帳戶權益低於維持率,進行保證金追繳。 盤後風控 因市場流動性不足或其它狀況,收盤後若留有當沖部位,除依一般交易足額保證金標準向客戶收取保證金外,如未於當日下午3:30補足至足額原始保證金,應於次一交易日開盤後繼續強制平倉。 適用配套 - 當沖單不得與選擇權部位組合。

- 當沖單不得列入盤中多空部位保證金計算。

- 當沖單盤後留有部位,一律以原始保證金計算。

- 期貨跨月價差